実績報告書のまとめ方(第14回まで)

実績報告書の作成

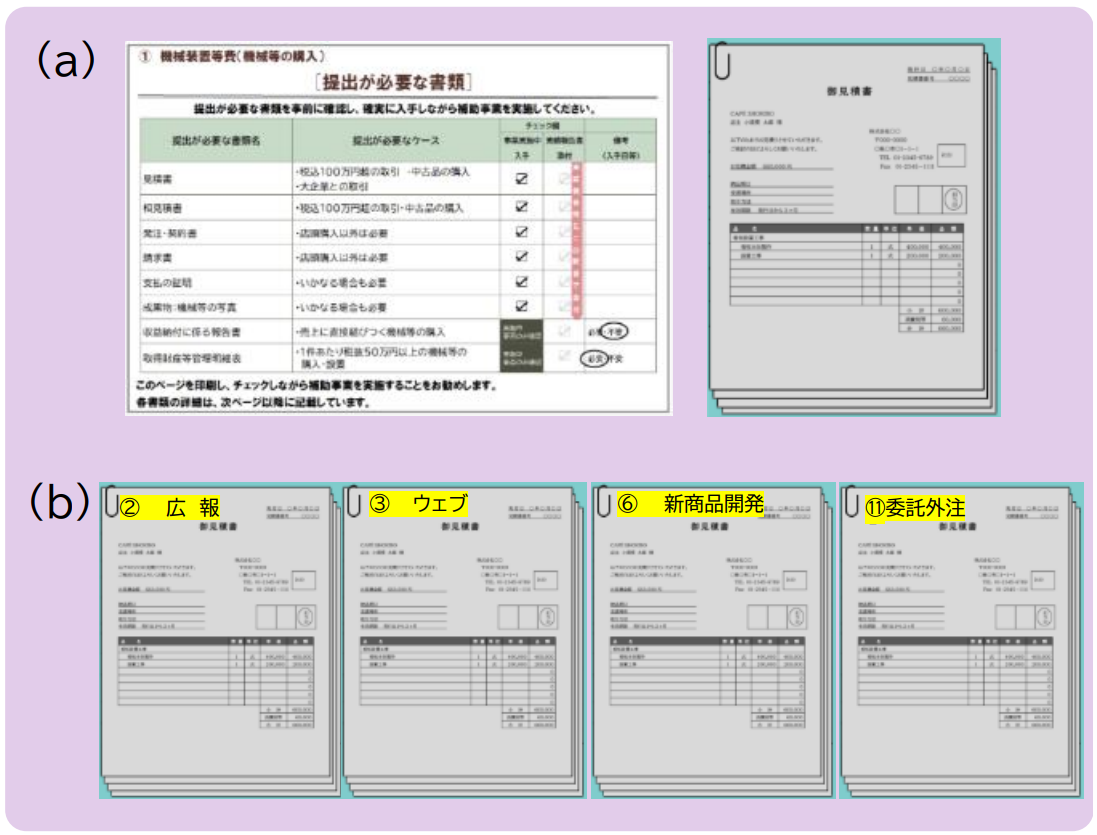

Ⅰ 証拠書類の整理

- 必要な証拠書類が証ひょう毎に補助事業の進め方の 「提出が必要な書類」 の通りに全て揃い、所定の並び順になっていることを確認します。

- 証ひょうを①機械装置等費~⑪委託・外注費の順に並び替えます。

ワンポイント!

発注書・請求書など、取引の証拠書類のことを「証ひょう(証憑)」と言います。Ⅱ 報告書の作成

1. 経費支出管理表の作成〈全員必須〉

- 交付決定通知書を手元に準備します。

-

特設ウェブサイトから様式をダウンロードします。

ダウンロードする様式ファイル

様式第8別紙3 支出内訳書・経費支出管理表(Excel)

※このExcelファイルは「経費支出管理表」に入力すると「支出内訳書」に自動で反映されます。

-

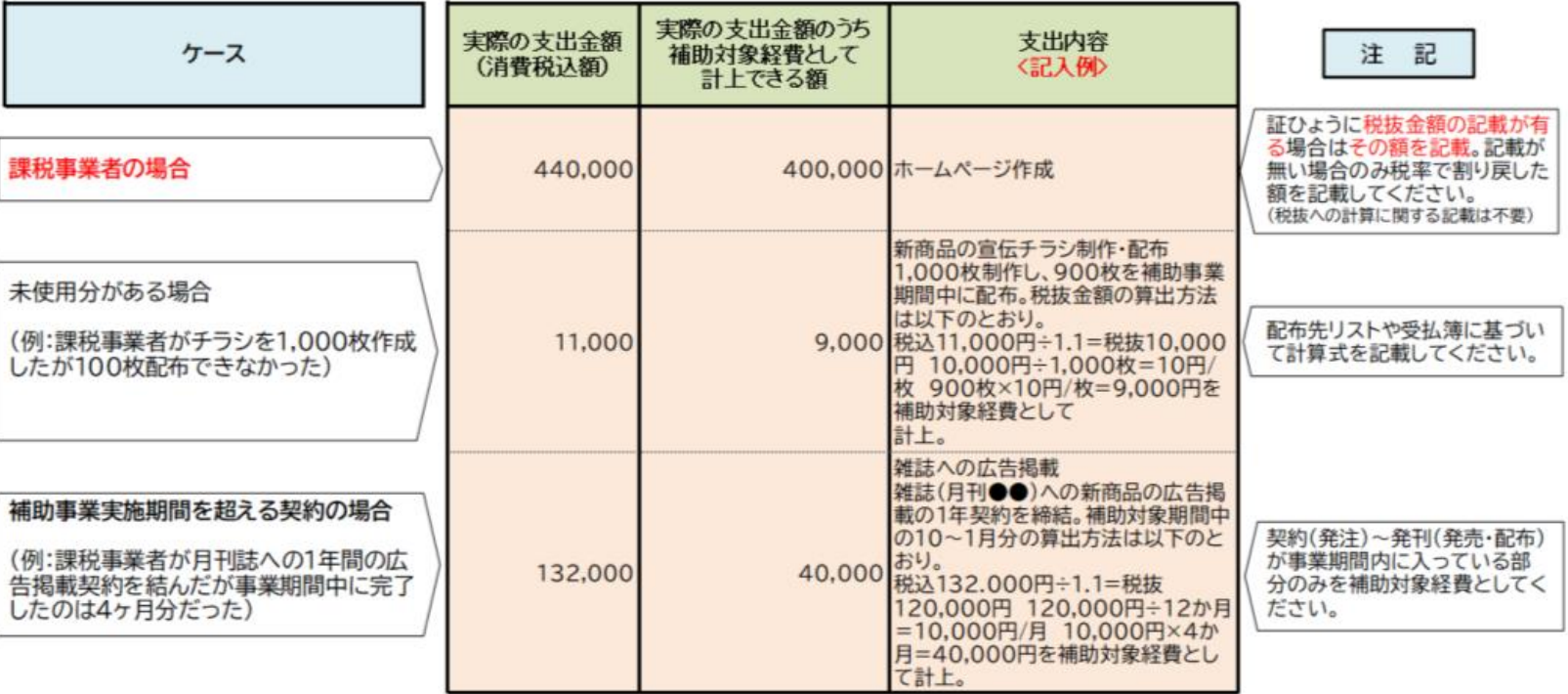

ダウンロードしたファイルを開き「経費支出管理表」のシートを選択します。

「1.事業者名」から「4.補助金の額」(注)までを、交付決定通知書のとおりに入力します。

(注)計画変更で補助金の額を変更した場合は変更後の額

次に「5.事業者区分」で補助事業終了時点の区分を選択します。

※ 国税庁 インボイス制度の2割特例の対象となる事業者は「2割特例」を選択することで、「実際の支出金額のうち補助対象経費として計上できる額」に消費税を含めた額を計上できます。

-

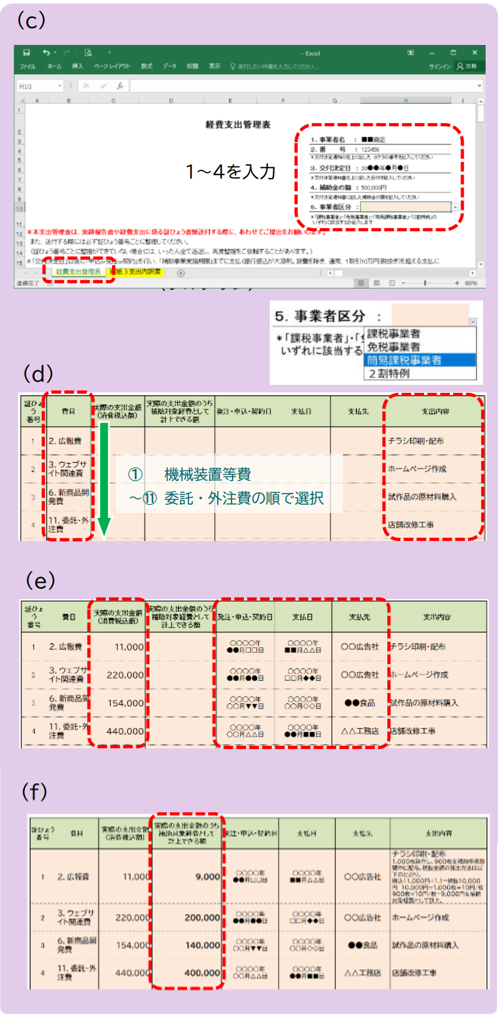

Ⅰ-(b)で並び替えた証ひょうの順に費目を選択し、支出内容を入力します。原則、1取引=1証ひょうとしてください。取引先が同一でも2つ以上の経費区分にまたがる場合は証ひょう番号を分けてください。

例:〇〇広告社にチラシの印刷とホームページ作成を依頼した場合は広報費(チラシの印刷)とウェブサイト関連費(ホームページ作成)に分ける。 - 交付決定(または変更の承認)を受けていない費目・支出内容については補助対象外となります。

- 「実際の支出金額(消費税込額)」「発注・申込・契約日」「支払日」「支払先」を証ひょうから転記します。

- 「実際の支出金額のうち補助対象経費として計上できる額」を入力します。次の「表 実際の支出金額が計上できる額が異なるケース」のような場合には、実際の支出金額とは異なる金額の入力となりますので、ご注意ください。按分等により証ひょうの記載と異なる金額を計上する場合は、「支出内容」欄に計算式も入力してください。

ご注意

表 実際の支出金額が計上できる額が異なるケース

次のケースでは「実際の支出金額のうち補助対象経費として計上できる額」の欄には「実際の支出金額(消費税込額)」をそのまま転記できません。

ここがポイント!

- 課税事業者は税抜金額を入力

証ひょうに税抜金額の記載が有る場合はその額を入力

※税抜金額の記載が無い場合のみ、税率で割り戻して税抜金額を計算 - 未使用分・事業期間を超える支払は按分が必要

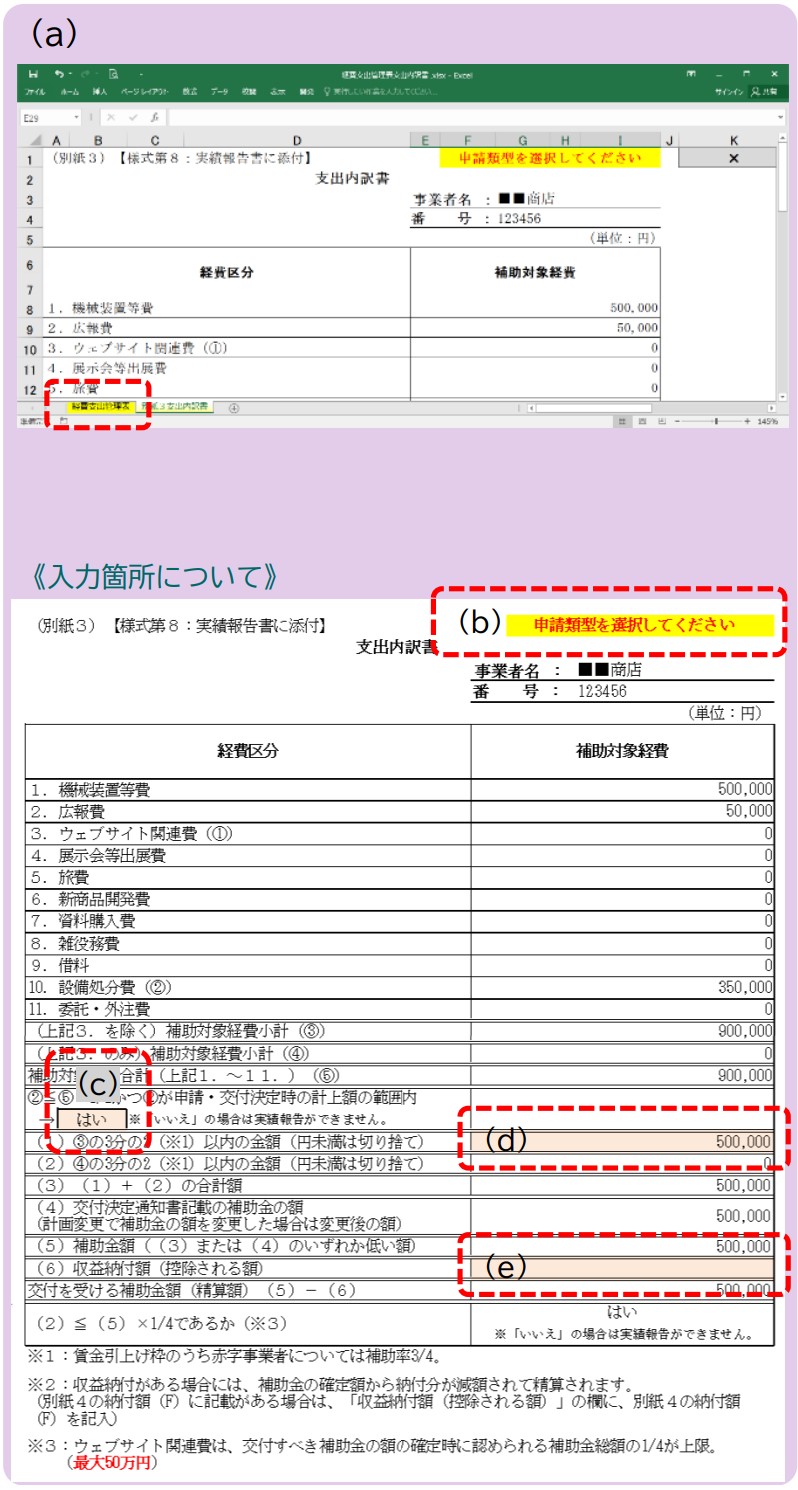

2. 支出内訳書の作成〈全員必須〉

-

ファイル「様式第8別紙3 支出内訳書・経費支出管理表」の「支出内訳書」のシートを開いてください。

「経費支出管理表」への入力結果が事業者名等に反映されていますので、ご確認ください。

《入力箇所について》

「支出内訳書」のシートへの選択・入力箇所は(b)~(e)の4か所のみとなります。全てに入力が必要ですので、ご留意ください。 -

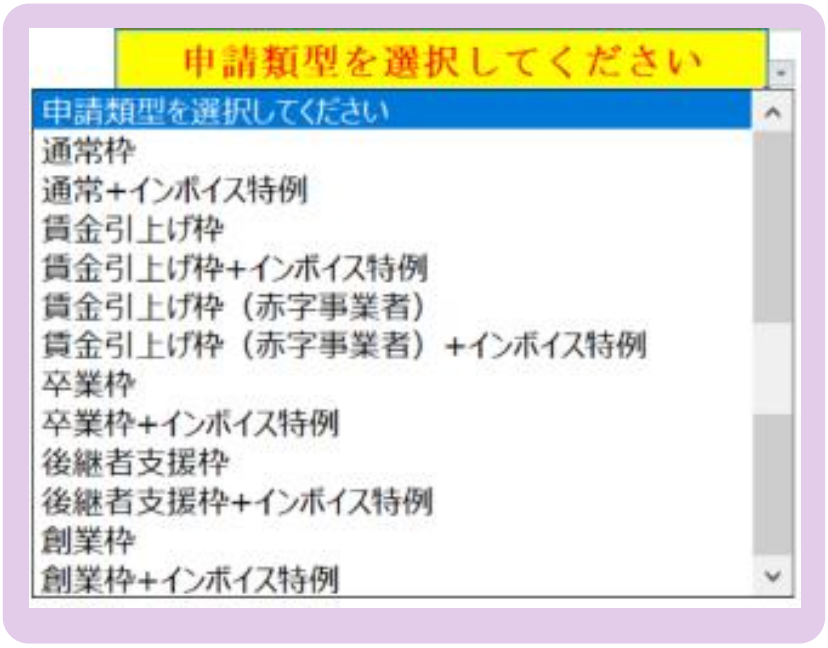

申請した類型をプルダウンから選択します。

※インボイス特例を申請している事業者は、必ず「+インボイス特例」のある方を選択してください。

- 設備処分費が要件を満たしているかどうかを確認します。

- 設備処分費を計上していない場合

(c)が「はい」になっていることを確認してください。

-

設備処分費を計上している場合

「申請・交付決定時の設備処分費の計上額」がわかる書類が必要となります。

設備処分費の要件を満たしているかを確認します。《設備処分費の要件》設備処分費の要件を満たしている場合

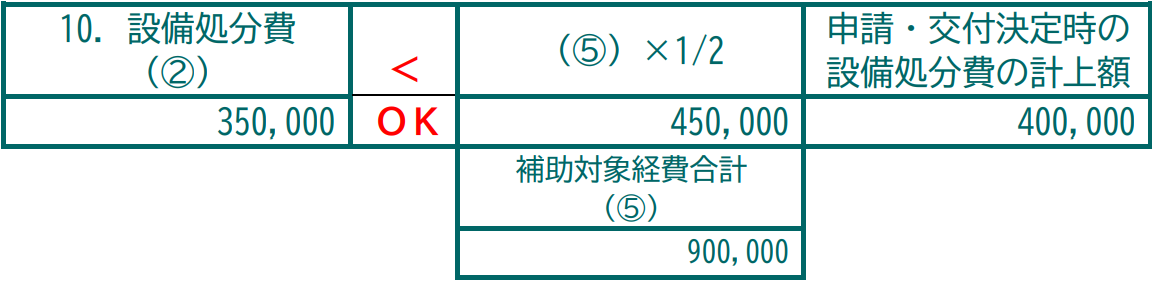

事業終了後に提出する実績報告の際、「設備処分費」の補助対象経費への計上額は、交付すべき補助金の額の確定時に認められる補助対象経費の総額の1/2が上限(ただし、申請・交付決定時の計上額の範囲内)となります。

支出内訳書では、②≦⑤×1/2 かつ②が申請・交付決定時の計上額の範囲内となります。

要件を満たしていることが確認できたら、(c)が「はい」になっていることを確認してください。

要件を満たしていることが確認できたら、(c)が「はい」になっていることを確認してください。

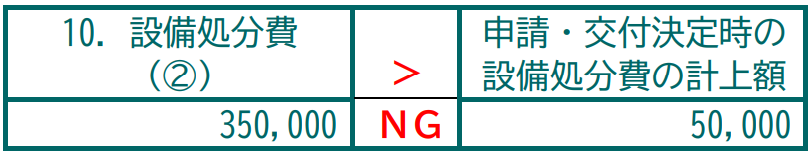

設備処分費の要件を満たしていない場合 (減額が必要な場合)

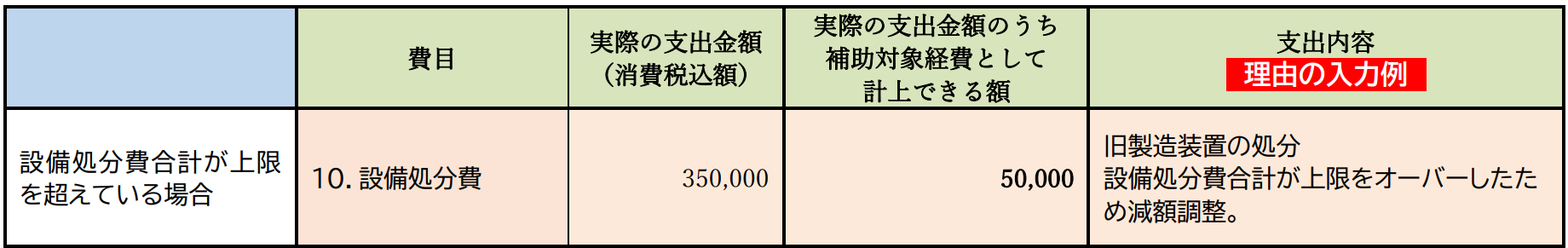

要件を満たしていない場合は、満たすように経費支出管理表で設備処分費を減額してください。下表のように、経費支出管理表に戻り、経費の「実際の支出金額のうち補助対象経費として計上できる額」を、上限を超えない額まで減額し、「支出内容」にもその旨を入力してください。(要件を満たしていない例)

表 経費支出管理表の調整と理由の入力例

要件を満たしていることが確認できたら、(c)が「はい」になっていることを確認してください。

-

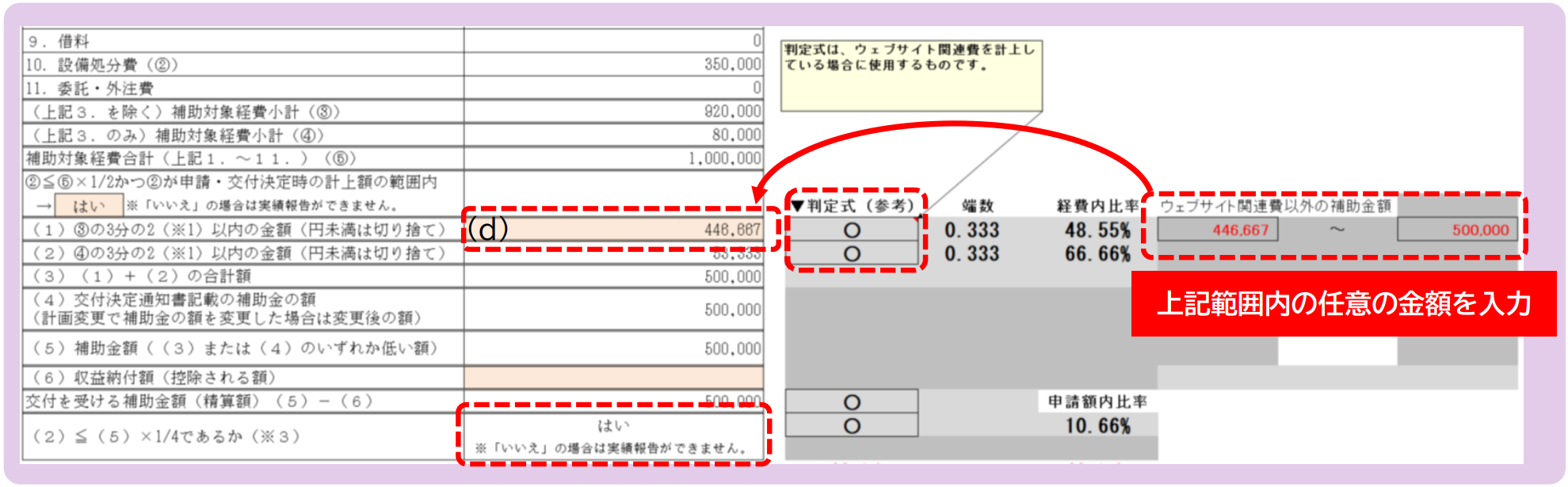

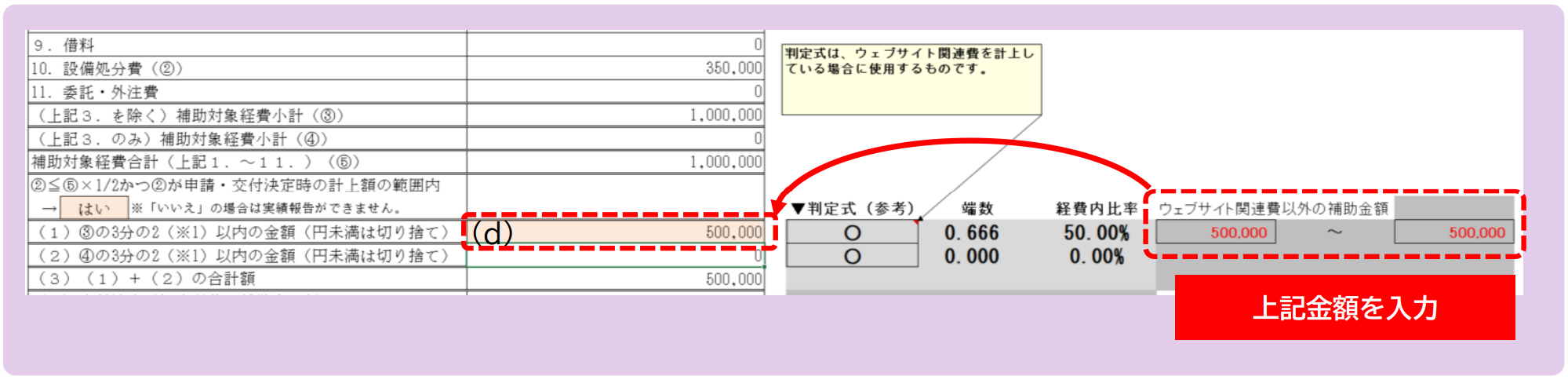

③の3分の2(注)以内の金額(円未満は切り捨て)を入力します。

(注)賃金引上げ枠のうち赤字事業者については4分の3

入力できる金額は右側に自動計算されています。- ウェブサイト関連費を計上している場合

入力可能金額が範囲で表示されていますので、その範囲内の任意の金額を入力してください。

範囲内の任意の金額であれば、入力金額によって、補助金額(精算額)が変わることはありません。

「▼判定式(参考)」が〇になり、最下段が「はい」になっていることを確認します。

「はい」になっていれば「ウェブサイト関連費は補助金額の確定時に認められる補助金総額の1/4が上限」の条件を満たしています。

- ウェブサイト関連費を計上していない場合

入力金額が一意に決まっていますので、その金額を入力してください。

- ウェブサイト関連費を計上している場合

-

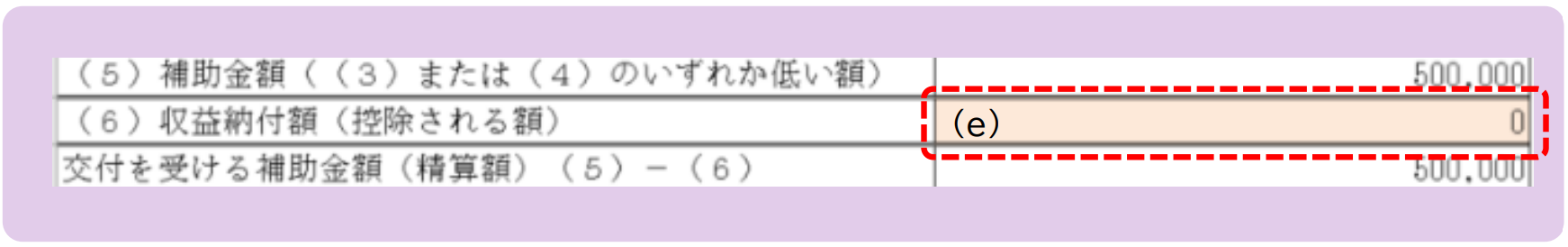

次の「3」で説明する「収益納付に係る報告書」の提出が必要か否かで対応が異なります。

- 「収益納付に係る報告書」の提出が不要な場合

0(ゼロ)を必ず入力してください。

- 「収益納付に係る報告書」の提出が必要な場合

「3. 収益納付に係る報告書の作成」に沿って作成した結果の納付額を入力してください。

- 「収益納付に係る報告書」の提出が不要な場合

3. 収益納付に係る報告書の作成〈該当者のみ必須〉

補助金により直接収益が生じる取組を行った場合には、様式第8別紙4「収益納付に係る報告書」を作成します。

※ 提出の要否、作成後のチェックポイントは、各費目・代表例の「提出が必要な書類の例」にも記載しています。

-

事業者名と番号(申請者番号)を記載します。

以下は報告書の【記載注意事項】に沿って記載します。

-

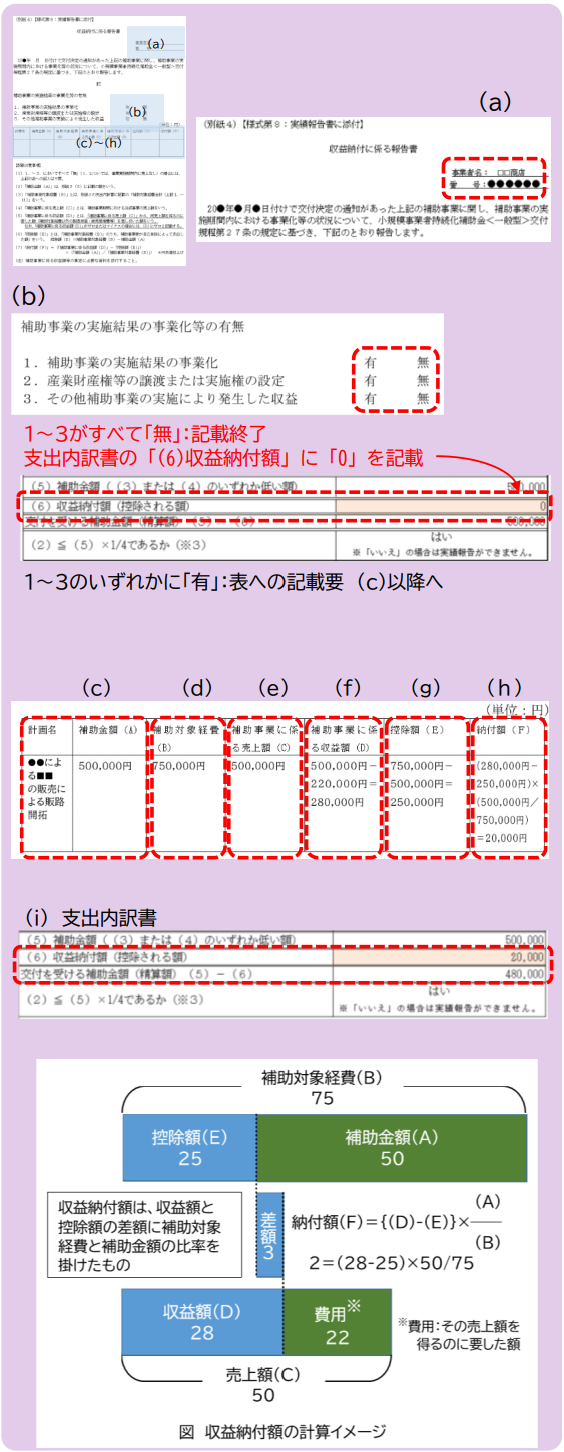

補助事業の実施結果の事業化の有無

売上・収益の有無を選択します。

1.は、事業実施期間内に補助事業に係る売上が無ければ「無」を選択してください。

1~3がすべて「無」の場合

1.「無」 2.「無」 3.「無」の場合は本書類の記載は終了し、表への記載は不要です。

支出内訳書の「(6)収益納付額」に「0」を記載してください。「4. 取得財産等管理台帳・取得財産等管理明細表の作成」以降をご確認ください。

1~3いずれかに「有」がある場合

表への記載が必要です。(c)以降をご確認ください。

表への記載にあたっては、あらかじめ「補助事業を行ったことで得られた売上額」と「その売上額を得るのに要した額」を算定しておく必要があります。

この算定に必要な資料(様式自由)を追加で添付してください。

図「収益納付の計算イメージ」もご参照ください。 - 「計画名」欄に事業計画名を記入し、(A)欄に支出内訳書の「(5)補助金額」の値を転記します。

- (B)欄に支出内訳書の「補助対象経費合計(⑤)」の値を転記します。

- (C)欄に算出した売上額を記載します。

- (D)には得られた収益額=(C)-「その売上額を得るのに要した額」を記載します。

- (E)欄には控除額=(B)-(A)を記載します。

- (F)欄には納付額={(D)-(E)}×(A)/(B)を記載します。

-

支出内訳書の「(6)収益納付額」に、納付額が発生した場合はその金額を記載し、発生しなかった場合は「0」を記入してください。

交付を受ける補助金額(精算額)が再計算されますので、ご確認ください。

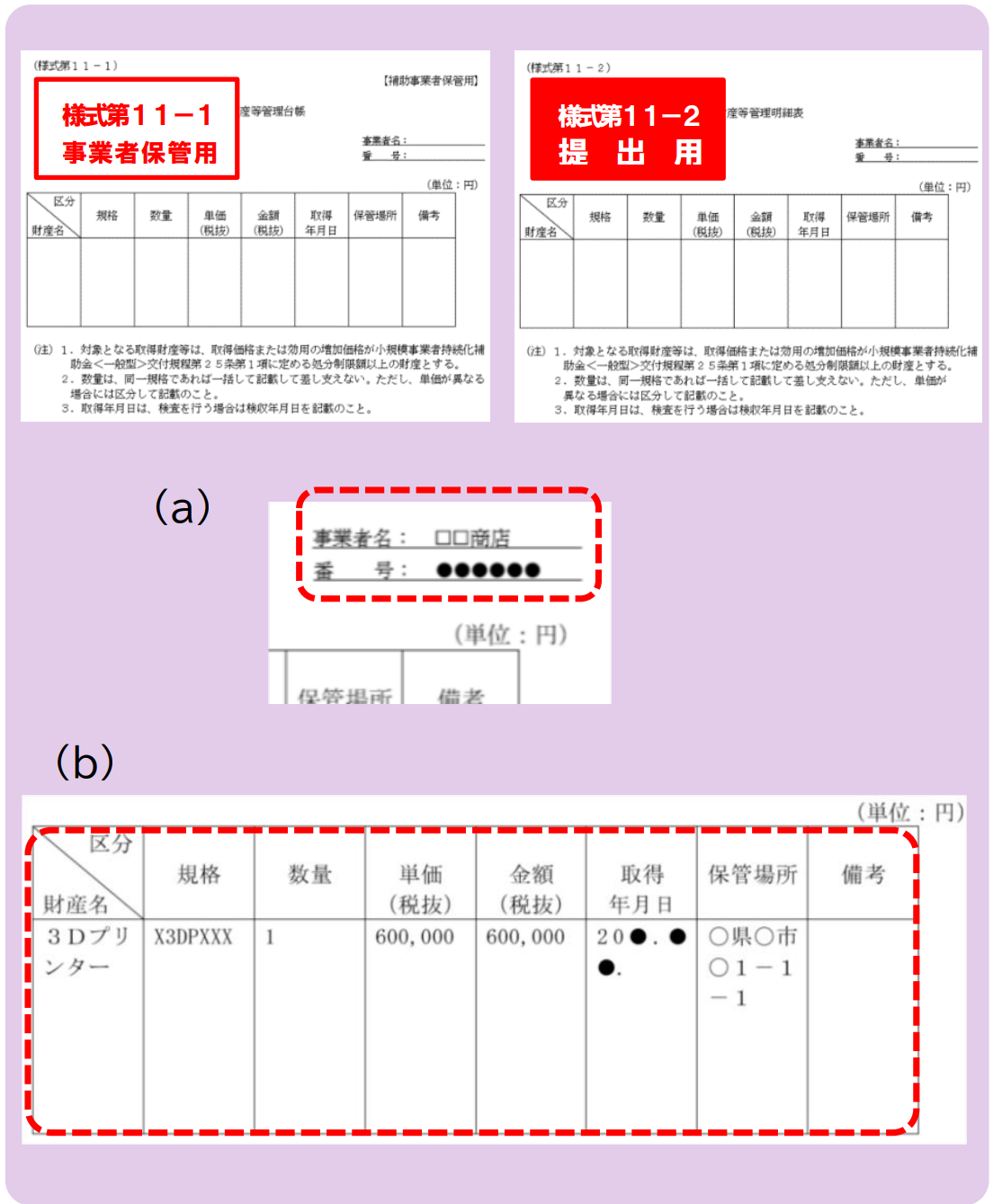

4. 取得財産等管理台帳・取得財産等管理明細表の作成〈該当者のみ必須〉

取得財産等管理明細表の提出が必要な取組を行った場合には、取得財産等管理台帳(様式第11-1)・取得財産等管理明細表(様式第11-2)を作成します。

※ 提出の要否、作成後のチェックポイントは、各費目・代表例の「提出が必要な書類の例」にも記載しています。

取得財産等管理台帳・取得財産等管理明細表の両方に同じ内容を記載します。

- 事業者名・申請者番号を記載します。

-

表内の記載

- 「財産名」

取得した財産の名称を記載します。 - 「規格」

取得した財産の規格・型番等を記載します。工事や改装等の場合は空欄で結構です。 - 「数量」

取得した財産の数量を記載します。 - 「単価(税抜)」

単価を税抜金額で記載します。 - 「金額(税抜)」

金額(=数量×単価)を税抜金額で記載します。 - 「取得年月日」

補助事業期間内の日付を記載してください。(支払日、完了日、納品日等) - 「保管場所」

住所や店舗名等を記載します。 - 「備考」

その他の事項等があれば記載します。

- 「財産名」

- ご提出いただくのは取得財産等管理明細表(様式第11-2)です。

取得財産等管理台帳(様式第11-1)は事業者の保管用です。 - 記載した財産は、一定期間、処分等が制限されます。

処分には申請・承認が必要です。場合によっては補助金の返還となることがあります。

ここがポイント!

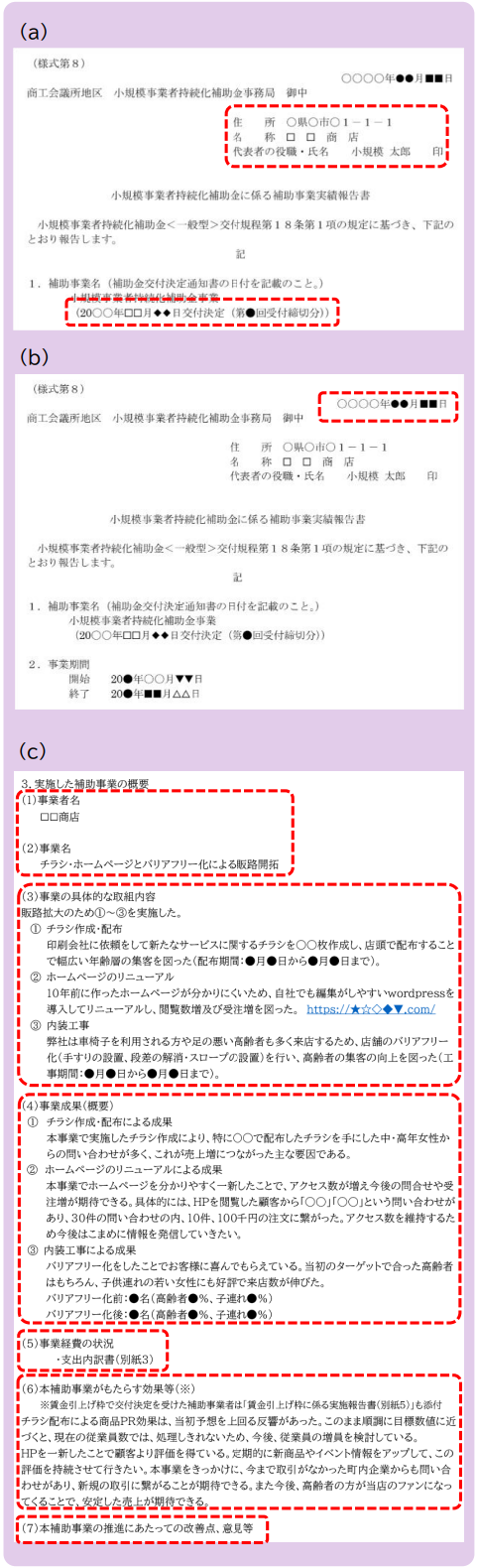

5. 実績報告書の作成〈全員必須〉

- 「住所」、「名称」、「代表者の役職・氏名」を申請書(様式1)または登録事項変更届の内容どおりに記載します。

電子申請の場合はGビズIDの登録住所を記載します。

(20●年●月●日交付決定(第●回受付締切分)のところは、お手元の交付決定通知書の記載内容を転記します。 -

最上部の「提出日」、2.事業期間の「開始」「終了」のところに年月日を記載します。

交付決定⇒開始⇒終了⇒提出の順に日付が前後しないようにご留意ください。

記載できる日付(いずれも同日可) 開始 交付決定日から最初に発注した日までの間 終了 事業の完了日から補助事業実施期限までの間 提出 終了日から30日以内または実績報告書の最終提出期限のいずれか早い日 -

3.「実施した補助事業の概要」を記載します。

- 事業者名

申請書(様式1)または登録事項変更届の内容どおりに記載します。 - 事業名

申請時の「経営計画書兼補助事業計画書(様式2)」の「1.補助事業で行う事業名」の内容どおりに記載してください。 - 事業の具体的な取組内容

- 単純に「●●を実施した」という内容で終わるのではなく、必ず、販路拡大につなげるために実施した取組内容まで記載してください。

- ウェブサイトを作成した場合はURLを記載してください。

- 申請時に計画していたが取組を実施しなかったものは、理由を記載してください。

- 事業成果(概要)

実際に得られた成果や今後期待される成果等を記載してください。 - 事業経費の状況

〈記載不要〉 - 本補助事業がもたらす効果等

今回、補助事業を行った結果をもとに、今後の経営への期待・波及効果等を記載してください。 - 本補助事業の推進にあたっての改善点

意見等記載は任意です。持続化補助金制度等に関するご意見等がありましたらご記載ください。

- 事業者名

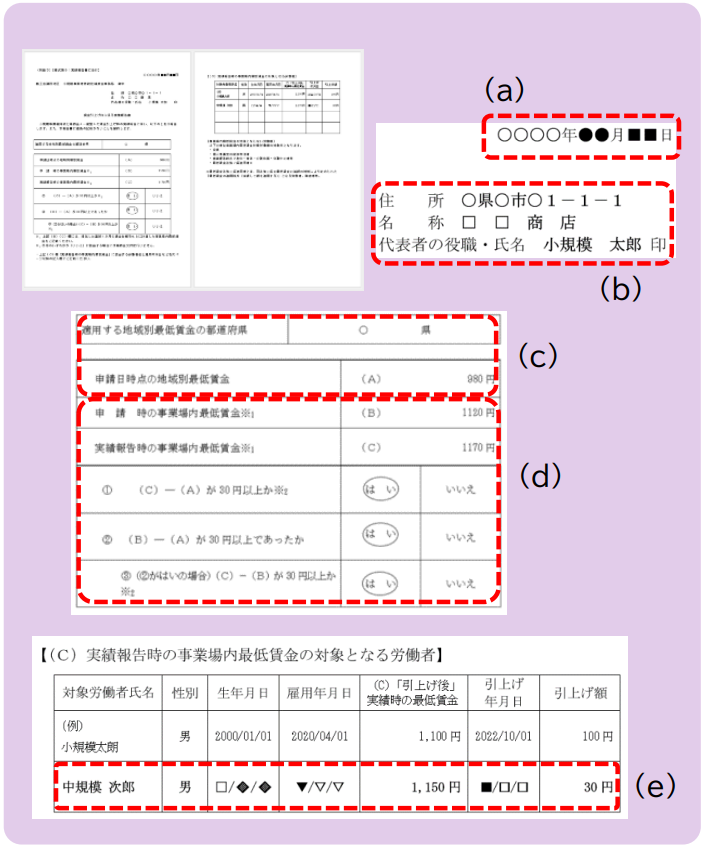

6. 賃金引上げ枠の提出書類の準備・作成〈該当者のみ必須〉

「賃金引上げ枠に係る実施報告書(様式第8 別紙5)」、実績報告書提出時点における直近1か月分の「労働基準法に基づく賃金台帳の写し」と、役員・専従者従業員を除く全従業員の「雇用条件(一日の所定労働時間・年間休日)が確認できる書類」の提出が必要です。

- 賃金引上げ枠に係る実施報告書(様式第8 別紙5)

※ 様式は特設ウェブサイト「実績報告」の様式ダウンロードに掲載されています。

- 終了日から30日以内または実績報告書の最終提出期限のいずれか早い日を記載します。

- 「住所」「名称」「代表者の役職・氏名」を申請書(様式1)または登録事項変更届に記載された内容どおりに記載します。

電子申請の場合はGビズIDの登録住所を記載します。 - 適用する事業場の地域別最低賃金の都道府県と応募申請日時点の地域別最低賃金を記載します。

- 賃上げの実施状況を記載し、はい・いいえを選択します。

最低賃金の算出につきましては、公募要領の別紙「参考資料」に記載の『7.「事業場内最低賃金」の算出方法』に従って算出ください。 -

実績報告時の事業場内最低賃金の対象となる労働者を記載します。

-

役員・専従者従業員を除く全従業員の「労働基準法に基づく賃金台帳の写し」

申請時と同様に、以下の10項目の記載があるものをご提出ください。

①氏名、②性別、③賃金計算期間、④労働日数、⑤労働時間数、⑥時間外労働の労働時間数、⑦休日労働の労働時間数、⑧深夜労働の労働時間数、⑨基本給や手当等の種類とその金額、⑩控除項目とその金額

-

役員・専従者従業員を除く全従業員の「雇用条件が確認できる書類」

「1日の所定労働時間」「年間休日」について、「時間」「日数」が具体的に特定できるもの(雇用契約書、労働条件通知書、就業規則等)をご提出ください。※ 労働時間や休日について、「会社が指定した日」や「シフトによる」等の記載では、時間、日数が特定できませんので、確認できるものを併せてご提出ください。

【ご注意】

「賃金台帳の写し」「雇用条件が確認できる書類」は、それぞれの賃金体系の賃金算出に必要な項目(時給・日給・月給・年俸・1日の所定労働時間・年間休日)が確認できるものをご提出ください。

賃金の算出式(赤字が記載が必要な項目)

| 賃金体系 | 算 出 式 |

|---|---|

| 時給制 | 時給 |

| 日給制 | 日給 1日の所定労働時間 |

| 月給制 | 月給 {(365 日 - 年間休日) ÷ 12} × 1日の所定労働時間 |

| 年俸制 | 年俸 (365 日 - 年間休日) × 1日の所定労働時間 |

7. 卒業枠の提出書類の準備・作成〈該当者のみ必須〉

実績報告書提出時点における直近1か月間の「労働基準法に基づく労働者名簿の写し(常時使用する従業員のみ)」の提出が必要です。

-

労働基準法に基づく労働者名簿の写し

申請時と同様に、以下の7項目の記載があるものをご提出ください。

➀労働者の氏名、②生年月日、③履歴、④性別、⑤住所、⑥従事する業務の種類※、⑦雇入れの年月日※ 常時30 人未満の労働者を使用する事業については不要

8. インボイス特例の提出書類の準備・作成〈該当者のみ必須〉

本補助金への申請時点で、適格請求書発行事業者の登録について、

- ① 登録済みで、「適格請求書発行事業者の登録通知書の写し」をご提出いただき交付決定された事業者

- ② 電子申告(e-Tax)にて登録申請手続中で、「登録申請データの『受信通知』を印刷したもの」をご提出いただき交付決定された事業者

上記①・②以外の事業者につきましては、「適格請求書発行事業者の登録通知書の写し」の提出が必要です。(必須)